Падение акций Strategy и опасения инвесторов

Акции компании Strategy (MSTR), активно инвестирующей в биткоин, обвалились на 6% в пятницу. Аналогичное снижение наблюдалось у Semler Scientific (SMLR), также формирующей биткоин-резервы. Японская Metaplanet и вовсе потеряла 24% стоимости. При этом сам биткоин продемонстрировал куда более скромное падение – чуть более 2%.

Более тревожная картина наблюдается при долгосрочном анализе: акции MSTR опустились более чем на 30% ниже исторического максимума, достигнутого в конце 2024 года, несмотря на недавний рекордный рост биткоина.

Токсичное leverage и финансовая инженерия

Причиной падения стала растущая обеспокоенность на рынке относительно устойчивости стратегии Strategy и других компаний, копирующих ее подход к накоплению биткоина. Криптовалютное сообщество активно обсуждает риски, связанные с финансовой инженерией, лежащей в основе этих инвестиций.

Ключевым показателем здесь является mNAV – метрика, сравнивающая рыночную капитализацию компании с ее чистой стоимостью активов (в данном случае, биткоин-резервами). Пока mNAV остается выше 1.0, компания может привлекать капитал и покупать больше биткоина, поскольку инвесторы готовы платить премию за акции относительно стоимости биткоина в резервах.

Однако, если mNAV опустится ниже 1.0, стоимость компании окажется ниже стоимости ее активов. Это может создать серьезные проблемы с привлечением капитала и выплатой дивидендов по конвертируемым облигациям или привилегированным акциям.

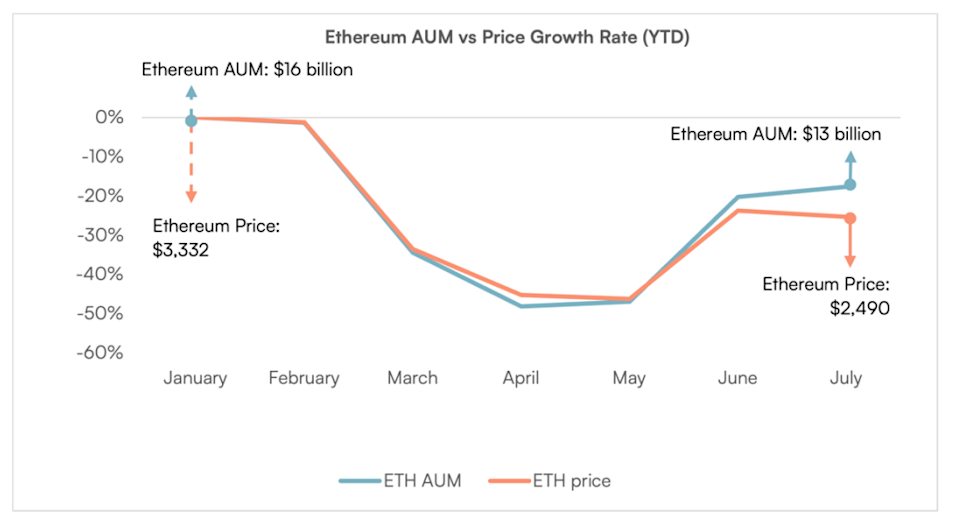

Параллели с Grayscale и GBTC

Эксперты проводят параллели с ситуацией вокруг Grayscale Bitcoin Trust (GBTC) до его конвертации в ETF. В период бычьего рынка 2020-2021 годов GBTC торговался с растущей премией к своей чистой стоимости активов, поскольку институциональные инвесторы стремились быстро получить доступ к биткоину.

Однако, с разворотом рынка премия превратилась в глубокую скидку, что привело к цепи банкротств, начиная с Three Arrows Capital и заканчивая FTX. В результате, биткоин обрушился с исторического максимума в $69,000 до $15,000 всего за год.

Что дальше?

По мнению экспертов, текущая ситуация напоминает игру, в которой все пытаются понять, сколько еще биткоина смогут накопить эти инвестиционные инструменты, и когда произойдет обвал. Некоторые аналитики, такие как Adam Back, CEO Blockstream, считают, что компании могут продавать биткоин и выкупать собственные акции, чтобы увеличить долю биткоина на акцию, что будет в интересах акционеров. Однако, существует риск того, что рынок не позволит этого сделать, и ситуация может повториться с GBTC.

В конечном итоге, будущее Strategy и других биткоин-фондов зависит от динамики рынка и способности компаний поддерживать привлекательный уровень mNAV.