Взрывной рост ETF: что это дает криптоинвесторам?

Индустрия ETF переживает период экспоненциального роста, привлекая значительные активы на фоне общего подъема фондового рынка. Текущий год обещает стать одним из самых успешных в истории спроса на ETF. Высокая ликвидность – ключевая характеристика ETF, позволяющая торговать ими с огромными объемами. Объем торгов напрямую влияет на ликвидность, что критически важно для инвесторов.

Почему объем торгов имеет значение?

- Ликвидность: Высокий объем торгов обеспечивает высокую ликвидность, позволяя легко покупать и продавать ETF без существенного влияния на цену.

- Спред Bid-Ask: ETF с высоким объемом торгов обычно имеют более узкий спред Bid-Ask, что снижает транзакционные издержки.

- Точное ценообразование: Высокие объемы торгов способствуют более точному ценообразованию, отражающему реальную стоимость активов в ETF.

- Минимальное влияние крупных сделок: Крупные сделки оказывают меньшее влияние на цену ETF с высоким объемом торгов.

- Низкая ошибка отслеживания: Высокая ликвидность способствует более точному отслеживанию базового индекса.

- Индикатор интереса: Высокий объем торгов может свидетельствовать о повышенном интересе к определенному рынку или сектору.

- Снижение волатильности: ETF с низким объемом торгов могут быть более волатильными.

Топ-5 самых торгуемых ETF последних 3 месяцев

1. Direxion Daily Semiconductor Bull 3x Shares (SOXL)

Средний дневной объем: 199.6 миллиона акций. Этот ETF ориентирован на сектор полупроводников с троекратным кредитным плечом к индексу NYSE Semiconductor Index. AUM: около $12.2 миллиарда. Комиссия: 72 базисных пункта в год.

2. Direxion Daily TSLA Bull 2X Shares (TSLL)

Средний дневной объем: 197.3 миллиона акций. Это крупнейший ETF, ориентированный на акции Tesla, с двойным кредитным плечом. AUM: $6.8 миллиарда. Комиссия: 84 базисных пункта в год.

3. ProShares UltraPro QQQ (TQQQ)

Средний дневной объем: 114.2 миллиона акций. Этот ETF стремится обеспечить троекратную доходность от ежедневной динамики индекса NASDAQ-100. AUM: $25 миллиардов. Комиссия: 0.84%.

4. ProShares UltraPro Short QQQ (SQQQ)

Средний дневной объем: 106 миллионов акций. Этот ETF обеспечивает троекратное обратное воздействие на ежедневную динамику индекса NASDAQ-100. AUM: $3.1 миллиарда. Комиссия: 95 базисных пунктов в год.

5. Direxion Daily S&P 500 Bear 3x Shares (SPXS)

Средний дневной объем: 86.3 миллиона акций. Этот ETF обеспечивает троекратное обратное воздействие на индекс S&P 500. AUM: $408.5 миллиона. Комиссия: 91 базисный пункт в год.

Что это значит для криптоинвесторов?

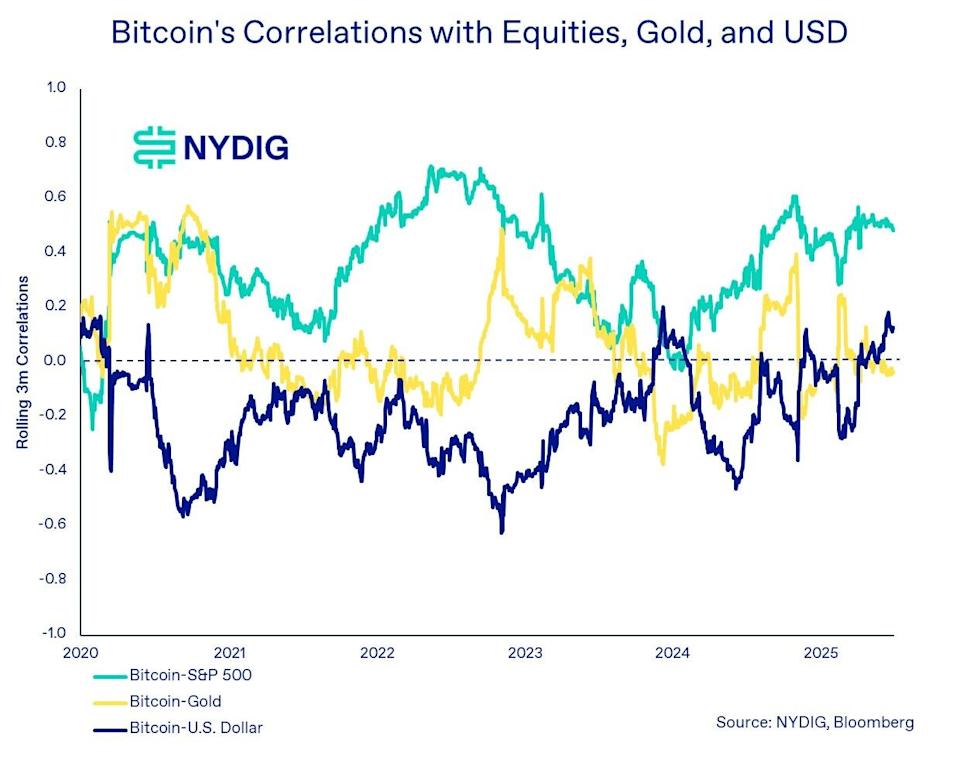

Хотя эти ETF напрямую не связаны с криптовалютами, они демонстрируют общие тенденции на рынке инвестиций. Высокая ликвидность и объемы торгов указывают на повышенный интерес инвесторов к рискованным активам, что может положительно сказаться и на рынке криптовалют. Внимание к ETF также может стимулировать разработку новых криптовалютных ETF, предоставляя инвесторам более удобные инструменты для доступа к этому рынку.